Чарджбэк в Оптима банке: как вернуть свои деньги и оформить заявление на процедуру chargeback

Удобство и быстрота электронных расчетов несут с собой повышенные риски для покупателей. Банки, платежные агрегаторы и шлюзы в погоне за прибылью стремительно наращивают число обслуживаемых ими торговых организаций, зачастую пренебрегая проверкой добросовестности контрагентов. Результатом становится рост числа злоупотреблений в электронной торговле, а также дистанционного мошенничества всех видов.

Однако в конечном итоге организаторам расчетов приходится расплачиваться за недальновидность судебными исками, скандалами в СМИ, потерей клиентской базы и доходов. Чтобы этого избежать, операторы карточных платежных систем и разумные законодатели предусмотрели механизмы возврата платежей обманутым потребителям от недобросовестных продавцов.

В частности, правила Международных платежных систем VISA, Mastercard, UnionPay, российской МИР включают процедуру возвратного платежа (чарджбэка, диспута). Потребитель, который оплатил покупку картой платежной системы, и не получил от продавца товар или услугу обещанного качества, имеет право обратиться в свой банк с заявлением об оспаривании платежей. Выдавший карту банк (эмитент) и банк получателя платежа (эквайер) обязаны расследовать потребительский спор. Если выяснится, что продавец не выполнил своих обещаний, спорные платежи принудительно удерживаются с его счета и возвращаются держателю карты.

В этой статье мы расскажем, как в Оптима банке работает чарджбэк.

Особенности чарджбека в Оптима банке

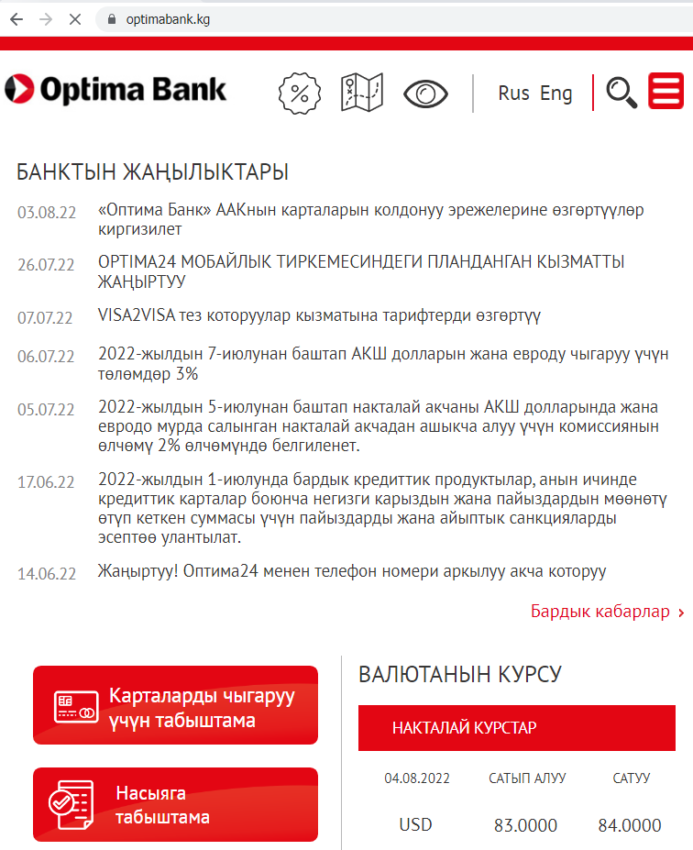

Оптима банк начал деятельность в 1992 году, под названием Кыргызмелбизнесбанк. Обслуживает платежные карты с 2000 года. В 2010 году вошел в состав UniCredit Group. В 2013 году провел ребрендинг со сменой названия на Оптима банк. На 97% принадлежит казахстанскому АТФБанк. Руководит кредитной организацией председатель правления Бейбут Сапаргалиевич Капышев.

Оптима банк работает на основании лицензии № 018, выданной 7 мая 1992 года Национальным банком Кыргызской Республики.

Чарджбек в публикациях Оптима банка

Прежде всего рассмотрим публичные разъяснения по чарджбэку в Оптима банке на официальном сайте optimabank.kg.

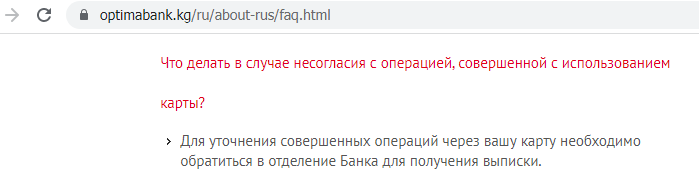

В разделе «Часто задаваемые вопросы», подразделе «Платежные карты», на вопрос «Что делать в случае несогласия с операцией, совершенной с использованием карты?» кредитная организация предлагает обратиться в отделение за выпиской, для получения уточнений.

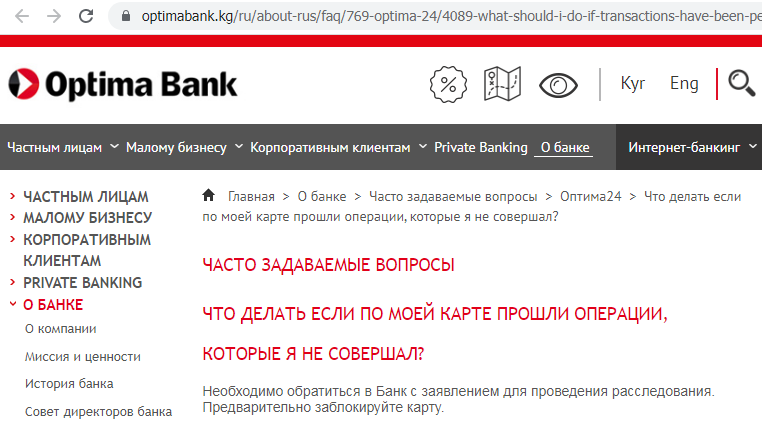

В разделе «Оптима24» банк рекомендует в случае несогласия с платежами обратиться с заявлением, для проведения расследования.

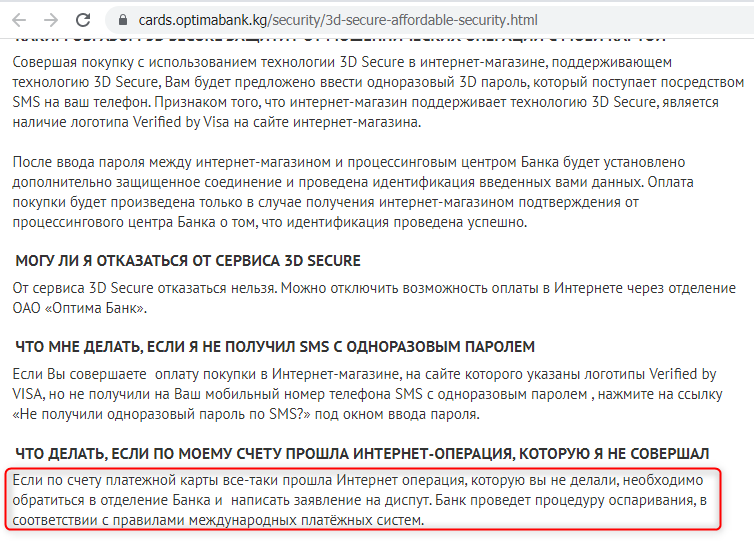

Отдельные публикации Оптима банка по поводу оспаривания платежей, совершенных через интернет, противоречат собственным нормативным документам кредитной организации. В частности, на странице «3D Secure – доступная безопасность» держателю карты, не согласному с операцией, предлагается обратиться в отделение и написать заявление на диспут, по которому банк проведет процедуру оспаривания.

При этом 3 официальных документа Оптима банка снимают с кредитной организации ответственность за карточные платежи, совершенные с использованием 3D Secure:

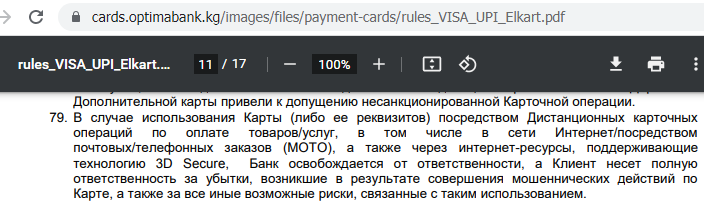

- «Правила пользования платежными картами Международных платежных систем Visa International, Union Pay International и Национальной системы расчетов платежными картами Элкарт», от 24 января 2018 года, пункт 79, страница 11;

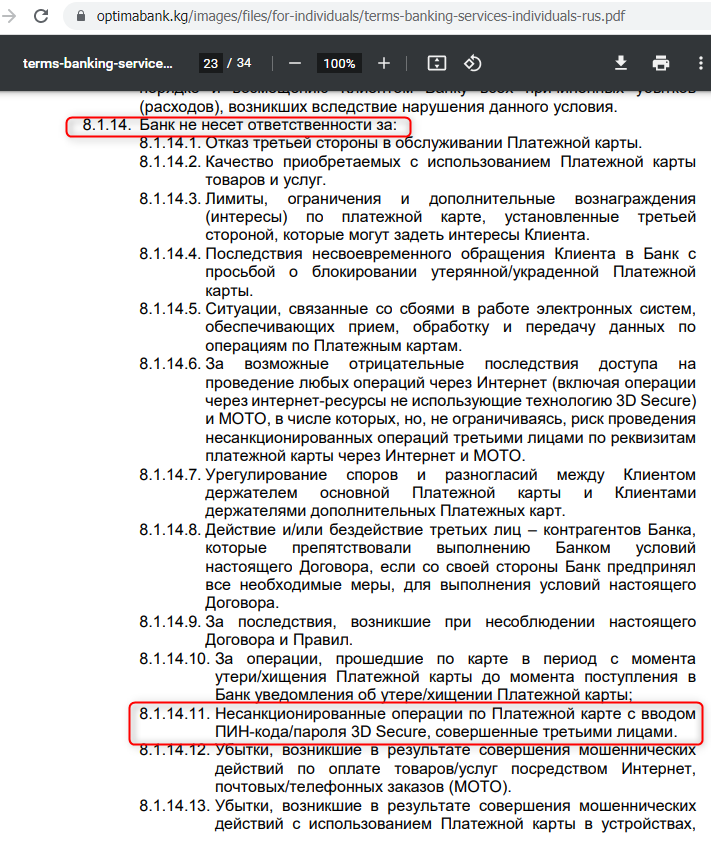

- «Условия предоставления банковских услуг физическим лицам в ОАО «Оптима Банк», от 18 февраля 2021 года, пункт 8.1.14.11, стр. 23;

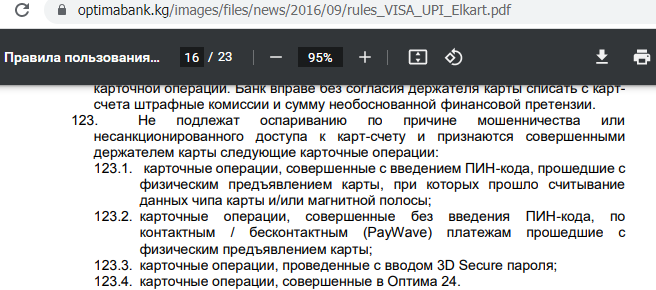

- А также вступающие в силу с 15 августа 2022 года «Правила пользования банковскими картами ОАО «Оптима Банк», пункт 123.3, стр. 16.

Оспаривание платежей в нормативных документах Оптима банка

Чтобы разобраться в деталях, изучим наиболее актуальный нормативный документ, а именно «Правила пользования банковскими картами ОАО «Оптима Банк», от 3 августа 2022 года, вступают в силу с 15 августа, составитель Виктория Владимирова.

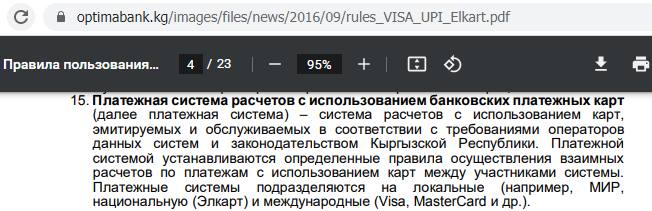

Прежде всего, пунктом 14 на стр. 4 определяется, что платежная система расчетов с использованием банковских карт действует в соответствии с законодательством Кыргызской Республики и правилами, установленными операторами платежных систем. В том числе Международными (VISA, Mastercard), локальными (МИР) и национальными (Элкарт).

Далее, пункты 23 и 27 (стр. 5) устанавливают, что банки-эмитенты и банки-эквайеры обязаны осуществлять карточные платежи в соответствии законодательством Кыргызской Республики и нормативными актами платежных систем.

Chargeback в Оптима банке «Правила…» разъясняют отдельной главой № 9 «Урегулирование споров по карточным операциям» (стр. 16). В ней кредитная организация указывает следующее:

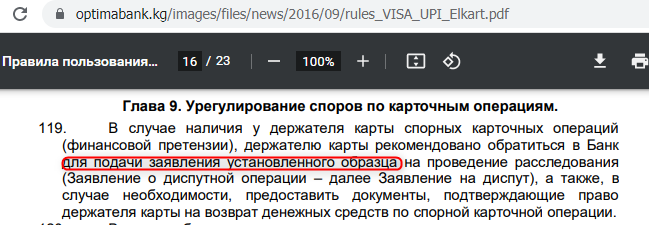

Держатель карты имеет право обратиться в банк с заявлением о диспутной операции (заявлением на диспут), предоставив документы, подтверждающие его претензии (пункт 119, стр.16).

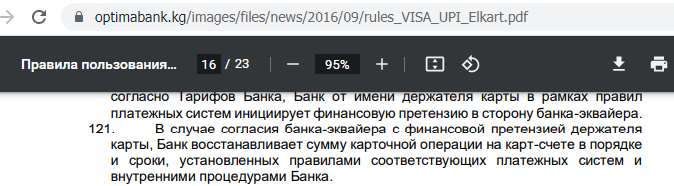

Установив, что претензия клиента обоснована, Оптима банк инициирует обращение к банку-эквайеру. При этом с держателя карты удерживается комиссия за возврат (пункт 120, стр.16).

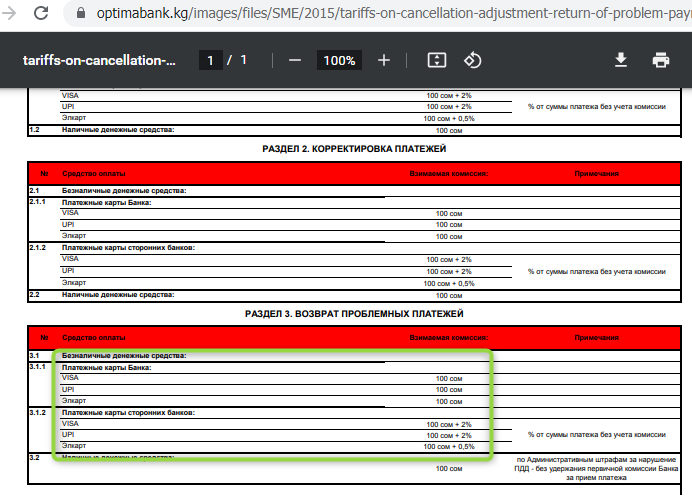

Размер комиссии указан в «Тарифах по аннулированию, корректировке, возврату проблемных платежей», от 21 июня 2018 года, составитель Алмас Керимбеков. Для карт, эмитированных Оптима банком, она составляет 100 сом, для карт сторонних банков 100 сом плюс 2% от суммы возвратного платежа.

Оптима банк возвращает спорные платежи на счет карты в случае согласия банка-эквайера с оспариванием. Сроки возврата определяются правилами платежных систем (пункт 121, стр.16).

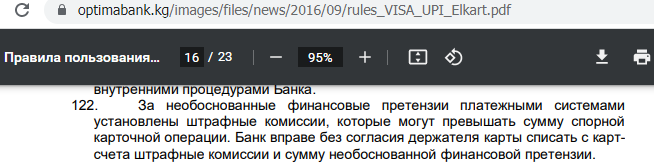

Банк имеет право списать со счета держателя карты суммы штрафных санкций, наложенных платежными системами за необоснованную претензию (пункт 122, стр.16).

Причины для инициализации чарджбека в Оптима банке: для каких платежей актуально и кому доступно

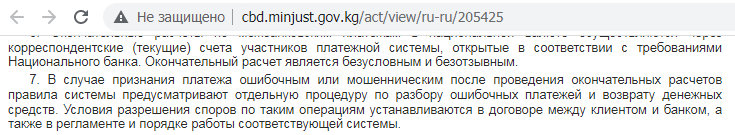

Закон «О платежной системе Кыргызской Республики» от 21 января 2015 года № 21, пункт 7 статья 15, предусматривает процедуру разбора ошибочных (мошеннических) платежей и возврата денежных средств отправителю.

Кроме того, выпущенное Национальным банком «Положение о банковских платежных картах в Кыргызской Республике» в редакции № 2022-П-14/18-3-(ПС), пункт 20, глава 3, устанавливает, что:

- Держатель карты имеет право опротестовать транзакцию, совершенную с использованием карты, подав эмитенту соответствующее заявление;

- Эмитент рассматривает заявление согласно регламенту чарджбэка, установленному платежной системой.

Таким образом, в республике Кыргызстан законодательно закреплена возможность оспаривания платежей любого вида, в том числе и карточных. Однако это право реализуется в рамках регламентов платежных систем и договоров, заключенных между банками и их клиентами. Отсюда базовые ограничения возвратных платежей, установленные правилами платежных систем:

- Процедура чарджбэк применяется к платежам по картам, и на другие операции не распространяется;

- Оспаривание по chargeback возможно для платежей, совершенных с банковской карты в пользу юридического лица, в оплату за товар или услугу;

- Держатель карты перед подачей заявления в банк обязан предпринять попытку самостоятельного урегулирования спора с торгово-сервисным предприятием.

Кроме того, кредитные организации включают в договора собственные дополнительные ограничения. Примеры мы рассмотрим ниже, в разделе «В каких случаях Оптима банк может отказать в процедуре chargeback».

Optima24— возможен ли чарджбэк?

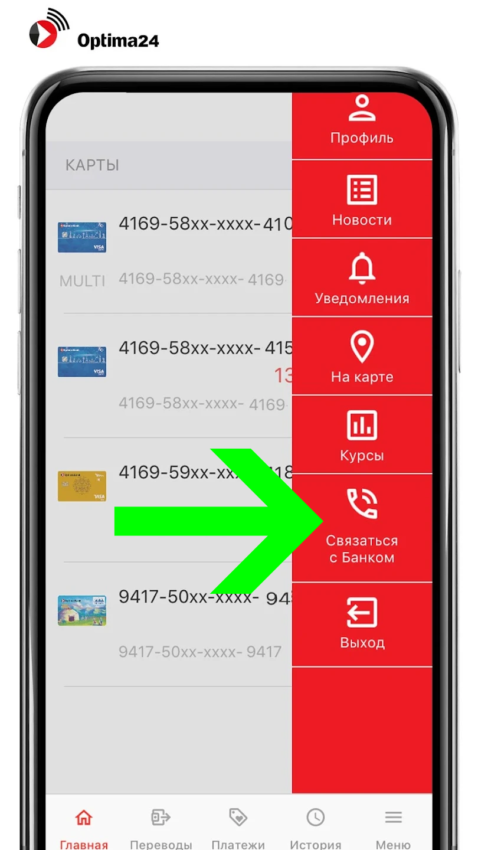

Клиенты Оптима банка могут совершать операции с картами при помощи приложения (системы) Optima24, через ее десктопную и мобильную версии. Интерфейсы предусматривают возможность отправки запросов в кредитную организацию.

Однако следует учитывать, что по карточным операциям, совершенным через Optima24, оспаривание возможно только для случаев потребительских споров. То-есть чарджбэк допустим, если получатель средств своевременно не поставил держателю карты товар или услугу оговоренного качества.

В каких случаях Оптима банк может отказать в процедуре chargeback

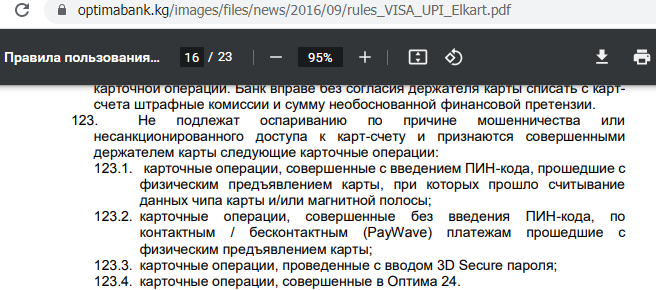

В «Правилах пользования банковскими картами ОАО «Оптима Банк» установлено два вида ограничений оспаривания платежей.

Ограничения переноса ответственности на клиентов Оптима банк исключают chargeback:

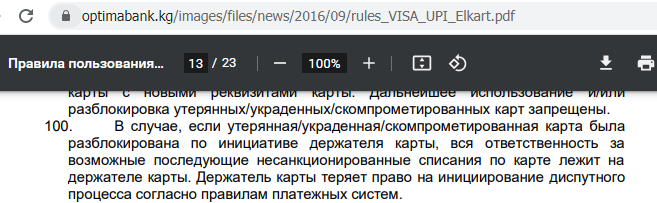

- По картам, которые были ранее заблокированы, а затем блокировка была снята по инициативе клиента (пункт 100, стр. 13);

- Проведенные держателем лично по POS-терминалу с подтверждением ПИН-кодом (пункте 123, стр.16);

- Бесконтактные операции без ПИН-кода, проведенные лично (там же);

- Платежи, подтвержденные кодом 3D-Secure (там же);

- Совершенные через приложение Optima24 (там же).

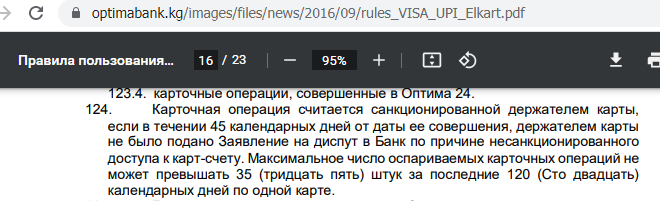

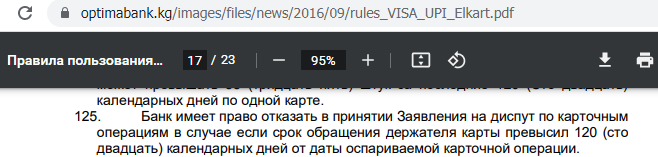

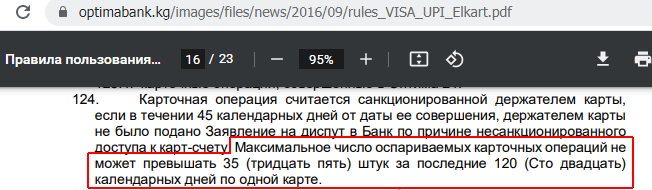

Кроме того, есть количественные ограничения. Оптима банк не допускает больше 35 оспариваний по одной карте в течение 120 дней (пункт 124, стр.16).

Принцип и алгоритм действия процедуры Chargeback в Оптима банке

Клиенту Оптима банка, намеренному вернуть деньги по чарджбэк, следует действовать таким порядком:

- Собрать документы, доказывающие, что продавец не выполнил договорные обязательства;

- Получить в банке выписку и справки по операциям;

- Направить продавцу официальную претензию, с предложением выполнить обещания, или же вернуть полученную им предоплату;

- Выждать установленный законом срок;

- Если за это время продавец не дал удовлетворительного ответа, следует прекратить с ним договорные отношения, выслав уведомление о расторжении договора;

- Используя собранные сведения, составить заявление о спорной операции (диспутное заявление), и передать его в Оптима банк;

- Контролировать движение дела через чат, телефон, электронную почту;

- В случае получения отказа нужно изучить аргументы кредитной организации, подобрать юридически корректные контраргументы, оформить претензию, и опротестовать решение банка.

Разбираемся с участниками процедуры чарджбэк

Платежный цикл при оплате покупки банковской картой включает пять звеньев:

- Покупатель подтверждает намерение сделать заказ в торговой точке, передавая данные карты с помощью POS-терминала или веб-формы;

- Продавец пересылает данные заказа и карты в банк-эквайер, где обслуживается его торговый счет;

- Эквайер направляет сообщение продавца в информационную сеть карточной платежной системы;

- Платежная система передает запрос банку-эмитенту, обслуживающему карту покупателя;

- Эмитент проверяет карточный счет, устанавливает, что средств на нем достаточно для оплаты заказа, и сообщает об этом платежной системе;

- Сеть платежной системы пересылает ответ эмитента (авторизацию) в банк-эквайер;

- Эквайер подтверждает продавцу, что клиент может оплатить заказ;

- Продавец приступает к выполнению заказа: передает покупку на кассе, доступ к интернет-сервису, начинает организацию услуги или доставки товара;

- Банк-эмитент переводит сумму заказа эквайеру;

- Банк-эквайер зачисляет оплату на торговый счет продавца.

Когда реализуется процедура чарджбэк, в ней участвуют те же стороны, но с другими функциями:

- Покупатель заявляет эмитенту, что не согласен с платежами в пользу продавца, поскольку тот нарушил условия договора;

- Эмитент проводит проверку обстоятельств спора. Убедившись, что его клиент действительно пострадал от недобросовестности продавца, банк-эмитент передает в платежную систему через диспутную сеть запрос на чарджбэк;

- Платежная система регистрирует запрос и пересылает его в банк-эквайер;

- Эквайер уведомляет продавца об оспаривании, и предлагает предоставить документы по спорным платежам;

- Торгово-сервисное предприятие передает эквайеру документы;

- Банк-эквайер расследует спор, опираясь на доказательства держателя карты и торговой точки;

- Выяснив, что продавец в самом деле ответственен за неисполнение договорных обязательств, эквайер списывает с его торгового счета спорные платежи, и направляет их эмитенту;

- Банк-эмитент зачисляет возвратные платежи на карточный счет покупателя.

Документы для оформления chargeback

Как видите, диспутное заявление должно быть обосновано доказательной базой. Она должна включать:

- Договор покупателя с продавцом: фотография или скан бумажной копии, скриншоты оферты на сайте или в мобильном приложении;

- Платежная информация: выписка и справки по операциям из банка-эмитента, скриншоты писем продавца, подтверждающих оплату, фотографии чеков банкомата (терминала);

- Подтверждения несоблюдения договора: фотографии дефектов товара, описания нарушений, с отсылками к соответствующим разделам договора с продавцом;

- Доказательство попыток разрешить спор с продавцом путем переговоров. Копия претензии со скриншотами, подтверждающими дату отправки, краткое описание предложений, содержавшихся в претензии;

- Подтверждение нежелания продавца идти навстречу покупателю: скриншоты переписки в чате, мессенджерах, или через электронную почту. При отсутствии ответа на претензию в установленный законом срок этот факт отдельно отмечается в заявлении;

- Свидетельство нежелания покупателя продолжать договорные отношения с продавцом. Подтверждается копией уведомления о расторжении в одностороннем порядке.

Важные нюансы

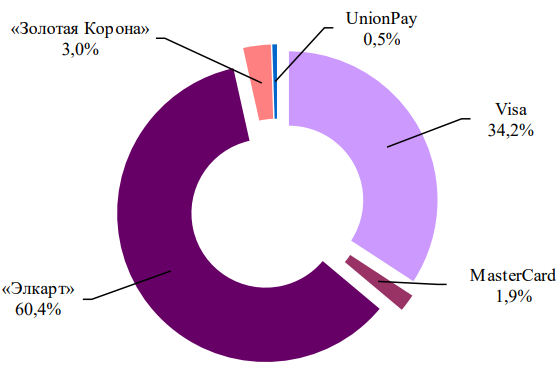

В Республике Кыргызстан действуют семь платежных систем. Причем только 14 коммерческих банков из 21 выпускают карты Международных платежных систем. На карты национальной системы «Элкарт» приходится 60,4%, VISA — 34,2%, Mastercard — 1,9% (по данным Национального банка за 2021 год).

При этом правила карточной платежной системы «Элкарт» в открытом доступе отсутствуют. Более того, они даже не упоминаются, ни на рекламной странице платежной системы elcart.kg, ни на сайте ее оператора ЗАО «Межбанковский Процессинговый Центр» (ipc.kg), ни на сайте Национального банка.

Возможны два варианта. Либо эти нормы тотально засекречены, что, вообще говоря, незаконно. Либо они находятся на стадии разработки, это косвенно подтверждают публикации регулятора.

По карте Visa

Visa Inc возникла как карточная франшиза BankAmericard, и со временем преобразовалась в транснациональную корпорацию. Основатель VISA Dee Hock (Dee Hock) организовывал компанию, опираясь на принципы децентрализации, как равноправную (хаордическую) систему, включающую как участников покупателей и продавцов. В полном объеме этот замысел не нашел воплощения, однако VISA до сих пор известна лояльностью к интересам держателей карт.

Visa Inc. числится в актуальной версии реестра Национального банка с 2 августа 2016 года, под номером 400502082016.

По карте Mastercard

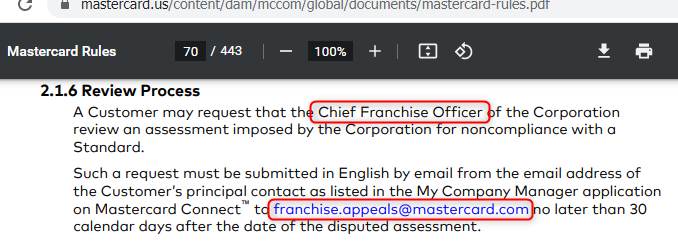

В отличие от VISA МПС Mastercard является не ассоциацией, а франшизой: банки не вступают в нее как участники, а сотрудничают как клиенты, в рамках договора лицензирования. Наиболее очевидное подтверждение этому есть в разделе «Review Process» правил Mastercard Rules: в пункте 2.1.6. на странице 70 банкам для опротестования санкций платежной системы предлагается обращаться к Chief Franchise Officer, то-есть руководителю отдела лицензий.

По всей вероятности, взаимодействие банков на основе договора лицензирования включает сравнительно низкий уровень взаимопомощи, по сравнению с ассоциацией VISA, что находит свое отражение в меньшей доле успешных возвратов,.

Mastercard в реестре Нацбанка с 24 мая 2016 года, под номером 400224052016.

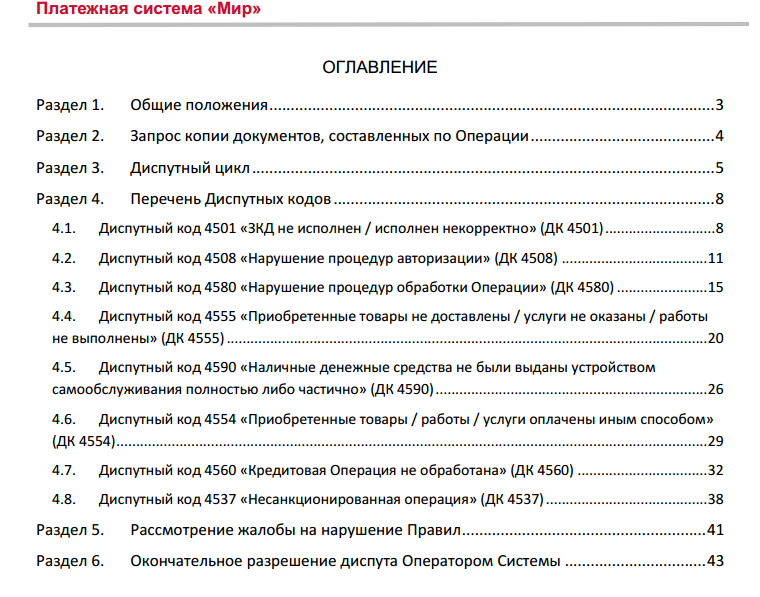

По карте МИР

Платежная система МИР в реестре Национального банка с 28 сентября 2017 года, под номером 400628092017. Оператор системы АО НСПК сообщает правила только банкам-участникам, в публичном доступе их нет.

Единственная известная версия относится к 2015 году, и содержит ряд ограничений, по сравнению с правилами МПС. Например, максимальный срок срок подачи заявлений на диспут в МИР составляет 360 дней, то-есть в 1,5 раза меньше, чем у VISA и Mastercard.

Как узнать код оспаривания?

Основания и коды причин для чарджбэка перечислены в руководстве «Visa Core Rules and Visa Product and Service Rules» (13.1 — 13.9).

| Номер | Название | Description of the situation |

| 13.1 | Merchandise/Services Not Received | Продавец не предоставил товар или услугу. |

| 13.2 | Canceled Recurring Transaction | Покупатель отменил подписку на сервис, но и после этого были списания, за фактически не предоставляемые услуги. |

| 13.3 | Not as Described or Defective Merchandise/Services | Товар или услуга не соответствует описаниям продавца, в договоре или рекламе. |

| 13.4 | Counterfeit Merchandise | Товар оказался контрафактным, подделкой брендового товара. |

| 13.5 | Misrepresentation | Продавец намеренно исказил потребительские свойства товара или услуги в рекламе. |

| 13.6 | Credit Not Processed | После возврата товара (отказа от услуги) покупатель не получил его стоимость обратно. |

| 13.7 | Cancelled Merchandise/Services | Продавец не сообщил покупателю до оплаты, что возврат средств не предусмотрен политикой возврата. |

Регламент Mastercard «Chargeback Guide» определяет 6 оснований, по которым плательщики могут оспаривать платежи.

| Номер | Название | Description of the situation |

| 4853 (ранее 4855) | Goods or services not provided | Товар или услуга не получены покупателем. |

| 4853 | Goods/Services not as Described or Defective | Товар или услуга не соответствует описанию, некачественные, некомплектные. |

| 4853 | Counterfeit Goods | Вместо брендового товара покупателю доставлена реплика. |

| 4853 (ранее 4841) | Cardholder Dispute of a Recurring Transaction | После отмены подписки списания за нее продолжились. |

| 4853 (ранее 4860) | Credit Not Processed | Покупатель вернул товар, отказался от услуги, но предоплаты назад не получил. |

| 4853 (ранее 4859) | Addendum Dispute | За одну покупку дважды списана оплата. |

Правила диспута МИР от 2015 года предусматривают два основания и кода причин для чарджбэка.

| Номер | Название | Description of the situation |

| 4555 | Приобретенные товары не доставлены / услуги не оказаны / работы не выполнены |

Товар или услуга не предоставлены к согласованному сроку. |

| 4560 | Кредитовая операция не обработана | Предоплата за возвращенный товар или отмененную услугу не была перечислена покупателю. |

При этом в открытой документации по интерфейсу «Диспут Плюс» системы МИР есть ряд других оснований, в том числе:

- Заказ отменен — код SubscriptionCancelled;

- Товар ненадлежащего качества — код BadProduct;

- Отказ от кредитовой операции — RefusalFromCredit.

Как оформить заявление на возврат денежных средств в Оптима банке

В соответствии с пунктом 119 (стр. 16) «Правил пользования банковскими картами ОАО «Оптима Банк», держатель карты обязан оспаривать платежи с помощью заявления установленного образца. Однако в открытом доступе этот бланк отсутствует.

Поэтому следует оформить развернутое заявление в свободной форме, и затем при необходимости перенести сведения из него в бланк установленного образца. Заявление о спорной операции в свободной форме должно содержать:

- Название банка – эмитента (Оптима банк);

- Фамилию, имя, отчество заявителя;

- Сведения из идентификационной карты заявителя: ПИН, номер документа, дата выдачи, орган, выдавший документ, и его код;

- Контактный номер телефона для связи;

- Адрес электронной почты;

- Название платежной системы;

- Название регламента, определяющего чарджбэк в этой платежной системе. К примеру, «Visa Core Rules and Visa Product and Service Rules»;

- Ссылка на этот документ на сайте оператора;

- Торговое название продавца;

- Наименование юридического лица, с которым покупатель заключил договор;

- Ссылка на сайт торгово-сервисной компании;

- Дата начала договорных отношений;

- Описание товара (услуги), которую торговая точка обязалась предоставить;

- Описания фактов, подтверждающих недобросовестность продавца;

- Дата отправки претензии от покупателя продавцу;

- Предложения покупателя, содержавшиеся в претензии. Например, выслать качественный товар, восстановить доступ, предоставить отчет, вернуть предоплату;

- Пересказ ответов продавца: К примеру: отказ, требования ранее не оговоренных доплат;

- Номера карт, с помощью которых производились спорные платежи;

- Список спорных операций, для каждой карты в отдельности. По каждому платежу указывается дата, получатель (место совершения), сумма в валюте счета и валюте списания.

Способы и сроки подачи заявлений

При наличии времени есть смысл подать заявление лично, в отделении банка. Документы для подачи необходимо будет распечатать в двух копиях, и при передаче проследить, чтобы сотрудник отделения зарегистрировал обращение, и поставил свою подпись на копии, остающейся у держателя карты.

Дистанционно подать документы можно по электронной почте контактного центра contact-center@optimabank.kg и через приложение Optima24. Форма «Предложение – жалоба – благодарность», к сожалению, не позволяет отправлять прикрепленные файлы.

Как указано в пункте 125 (стр. 16) «Правил пользования банковскими картами ОАО «Оптима Банк», держатель карты обязан подать заявление о диспутной операции в течение 120 дней с момента ее совершения.

Для несанкционированных операций этот срок меньше, и составляет 45 дней (пункт 124, стр.16).

Контролировать движение дела можно по телефонам (312)905959, 08008000000.

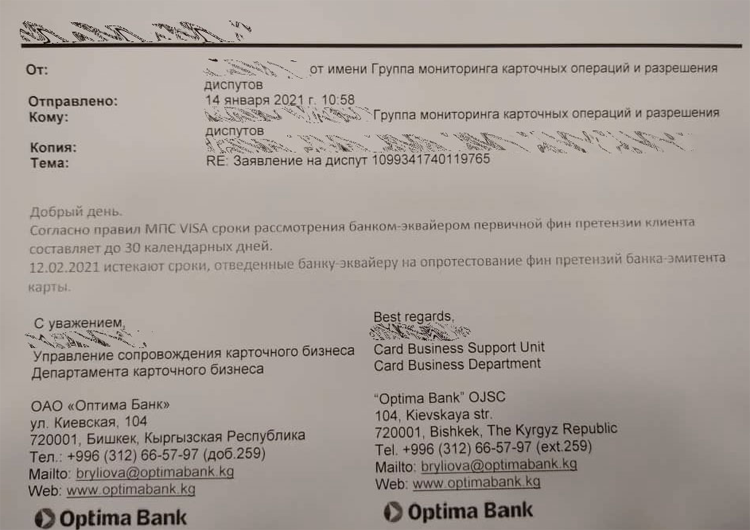

Сроки chargeback в Оптима банке

В Оптима банке возврат денег на карту реализуется в сроки, установленные регламентами МПС. По правилам Международных платежных систем, срок рассмотрения запроса на чарджбэк у эмитента составляет 1,5 месяца. Если по прошествии этого времени от Оптима банка не поступил мотивированный отказ, запрос дополнительных сведений или возврат средств, следует обратиться в вышестоящие инстанции.

Эффективность процедуры чарджбек в Оптима банке

Рынок банковских карт в Кыргызстане еще очень молод. В 2014 году на 5853000 жителей приходилось всего 850000 карт. К 2021 году это число увеличилось почти в 4 раза, до 3300000 карт. Оттого и неизбежные болезни роста, подготовка персонала в области оспаривания платежей местами заметно хромает. Так например, клиент Оптима банка на форуме diesel.elcat.kg рассказал о случае вопиющей некомпетентности сотрудников кредитной организации. После того, как с карты клиента в результате несанкционированного доступа без его вины были списаны средства, банк вернул только половину денег без вразумительных объяснений.

Что делать если Оптима банк отказывает в чарджбэке – как опротестовать отказ?

Как вернуть деньги с Оптима банка, если кредитная организация отклонила оспаривание? Полученный отказ следует проанализировать, подобрать контраргументы, опровергающие доводы кредитной организации на основании законодательства и регламентов платежных систем, изложить их в официальной претензии, и передать документ в кредитную организацию.

Если это не помогло, целесообразно записаться на прием к руководству. В Бишкеке можно обратиться к заместителям Председателя правления, Руслану Радмировичу Турбатову, или Рустаму Анатаевичу Дыйканову. В других городах можно назначить встречу с руководителем филиала. График приема публикуется на сайте банка.

В том случае, если понимания у должностных лиц Оптима банка найти не удалось, необходимо пожаловаться регулятору, то-есть в Национальный банк.

- Центральный аппарат Национального банка, mail@nbkr.kg;

- Ошское управление jsydykov@nbkr.kg;

- Нарынское управление uduyshenaliev@nbkr.kg;

- Иссык-Кульское управление kmonuev@nbkr.kg;

- Джалал-Абадское управление hakimbekov@nbkr.kg;

- Таласское управление iestebesov@nbkr.kg;

- Представительство в Баткенской области arazakov@nbkr.kg.

Письменное обращение в Национальный банк рассматривается в течение 14 рабочих дней. Контролировать ход разбирательства можно по телефону общественной приемной +996(312)610486.

Обратиться к руководству Национального банка лично можно в городе Бишкек, проспект Чуй, 168. Председатель Правления Национального банка Кубанычбек Кенешевич Боконтаев и его заместители ведут прием каждую неделю.

Преимущества услуг специалистов компании НЭС

Компания НЭС успешно помогает вернуть средства при потребительских спорах и от недобросовестных контрагентов, эффективно взаимодействуя с кредитными организациями, регуляторами, правоохранительными органами, оказывая поддержку в суде. Специалисты компании глубоко изучили национальное и международное законодательство, регламенты карточных платежных систем, практику претензионной работы.

Приведем некоторые факты в подтверждение:

- Реквизиты и репутация компании легко проверяется по реестрам Федеральной налоговой службы, Роскомнадзора, деловым справочникам РБК Компании, Rusprofile, «За честный бизнес»;

- Сотрудничество с клиентами и оказание услуг реализуется строго в рамках опубликованного официального договора;

- Оплата принимается исключительно на расчетный счет компании, согласно требованиям Федерального Закона 54-ФЗ;

- Компания НЭС прилагает значительные усилия и расходует немало средств для борьбы с финансовым мошенничеством. Подготовлены и опубликованы сотни учебных материалов: по правилам и технологиям платежной индустрии, нормативным документам платежных систем, практике возвратных платежей, признакам недобросовестных и мошеннических компаний. Эти публикации размещены на официальном сайте, блоге, группах в социальных сетях, порталах VC.RU и Logincasino;

- Только за 2020 год общая сумма средств, возвращенных с помощью ООО НЭС, превысила 1500000 долларов.